2019票据市场:火爆的背后是新的征程

开年以来,记者发现市场上票据开票量、承兑量以及贴限量大幅上升,2018年12月单月累计承兑额已突破2万亿规模,票据业务放量已成为近期的市场特征。

从固定收益市场的门类来看,票据市场的体量虽然没有贷款、同业存单和债券那么大,但交易票据都带有很强的专业技术技能,票据市场的变化也反映了银行间市场资金面和银行的各种指标诉求的变化,票据市场的故事并不见得比其他几类固收产品少。

年末票据市场供需强烈

2019开年以来,票据承兑量和贴现量大幅上升。据上海票据交易所统计的数据显示,截至1月上旬累计承兑额6619.56亿元,累计贴现额5133.31亿元,贴现承兑比77.55%。尤其是1月9日、10日,单日承兑额、贴现额创了阶段性的新高。

中金固定收益研究院在近期研报中指出,经历了2017年的大幅萎缩之后,2018年表内外票据余额的增速有比较明显的回升。“从2017年的明显萎缩到2018年的逐步回升,票据余额的变化很大程度上反映了票据利率变动后对企业融资吸引力的变化。”

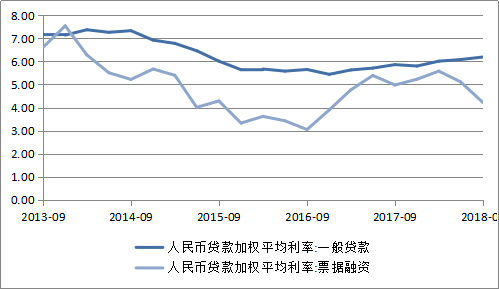

中金认为,进入2018年,在金融监管收紧的情况下,央行逐步放松货币政策来进行推动,货币市场利率较去年出现了较大幅度的下降,从而带动票据的融资利率的下行也明显快于普通贷款利率,企业通过票据融资变得更具吸引力。

票据和贷款利率走势  国家、银行、企业三方推动票据发展

华领集团董事长孙祺表示,在银行间市场资金面持续宽松的大背景下,由于银行的贷款额度大幅上升,货币市场利率以及票据利率大幅下行。但结构性存款的利率相比于普通的存款要高不少。尤其是年末,银行为了冲存款,一度将结构性存款利率拉升到高位,普遍超过4.5%。这些构成了票据产品愈发抢手的原因。

“对于企业而言,如果结构性存利率比较高,而票据贴现利率比较低,那么企业就存在一种策略来套利。即买入结构性存款,质押结构性存款融资,然后将资金用来开票,然后贴现票据;对于银行,2018年是企业存款增量创了历史新低的一年,目前支持票据业务能够有效缓解银行吸收存款的需求;最后,票据被银行直贴,就会进入银行体系,成为银行的表内资产,这就在无形中使得银行也间接向实体经济投放了流动性。”孙祺谈到。

因此,国家、银行、企业都有增加票据业务的动力。

“因为结构性存款期限和票据期限基本接近,因此,这种操作没有期限错配的风险。如果结构性存款利率是4.2%,票据直贴利率是3.4%,那么套利空间就是80bp……从我们的了解来看,1月份以来,股份制银行开票量大增。”一位业内研究员在接受采访时这样说到。

在美联储没有明确停止加息和缩表的情况下,中美利差的倒挂使得人民币汇率有压力的情况下,央行暂时还不具备引导货币市场利率大幅下行的条件。在这种情况下,这种套利空间将持续存在。

此外,央行也开始持续增加再贴现规模来引导银行增加票据贴现。 2018年,央行共增加4000亿额度,2019年1月份,易刚行长表示,今年将继续增加再贷款和再贴现的规模来鼓励银行增加普惠金融信贷的投放。鉴于目前再贴现利率既低于MLF利率,也低于7天逆回购利率,如果再贴现增加,银行用手上的票据再贴现给央行,可以获取较为丰厚的息差回报。

今年票据将迎来高速发展的一年

虽然票据市场相比于其他固定收益产品,规模还不是很大,但其附带的各种功能逐步增加,使得无论是企业还是银行,对票据的需求和依赖性都会提高。今年票据将迎来高速发展的一年。

上海票据交易所董事长宋汉光在票交所成立两周年上表示,票据已经基本具备资管新规对标准化资产的要求,未来很有可能被定义为标准化债权资产。如果实现了票据业务的制度、规则、标准和平台统一,市场配置票据的动力将会更强。

未来,票据业务将不仅是简单地从事票据交易,而是提供和票据交易相关的一揽子内容,并将其嵌入整体贸易体系,作为产业链及供应链的服务模式之一,使市场参与者与核心企业及其上下游企业联系在一起,依据每个产业在供产销环节的不同特性定制不同的服务内容。

远眺未来,伴随压力和动力的交织、黄昏与黎明的更迭,作为值得期待的标准化债权资产,票据业务将在跋涉之后迎来更多契机! |